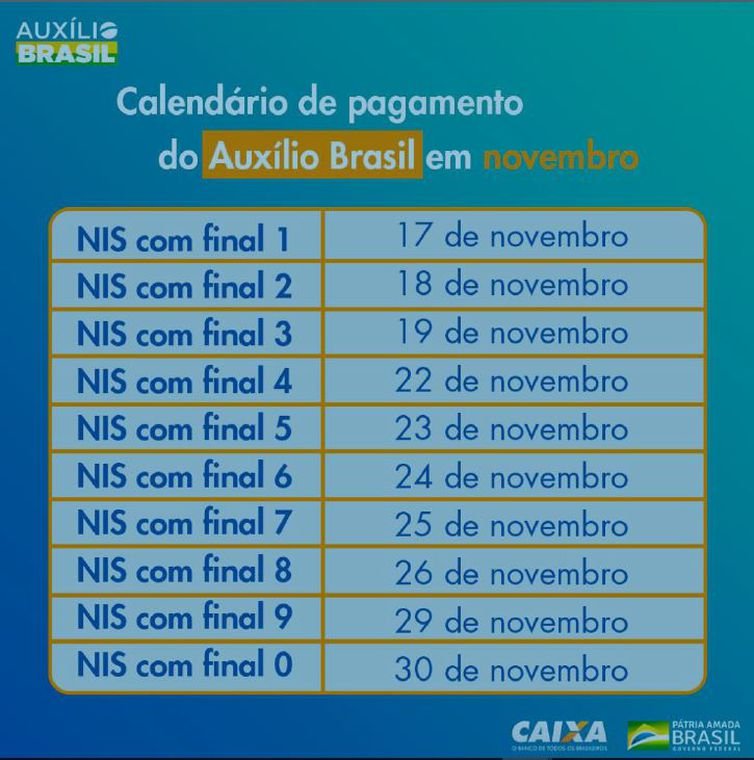

Nesta quinta-feira (25), a Caixa paga o Auxílio Brasil para Cadastrados com Número de Inscrição Social (NIS) com final 7.

O valor médio do benefício é de R$ 217,18. As datas seguirão o modelo do Bolsa Família, que pagava os cadastrados nos dez últimos dias úteis do mês.

O beneficiário poderá consultar informações sobre as datas de pagamento, o valor do benefício e a composição das parcelas em dois aplicativos: Auxílio Brasil, desenvolvido para o programa social, e o aplicativo Caixa Tem, usado para acompanhar as contas poupança digitais do banco.

Benefícios básicos

O novo programa social tem três benefícios básicos e seis suplementares, que podem ser adicionados caso o beneficiário consiga um emprego ou tenha um filho que se destaque em competições esportivas ou em competições científicas e acadêmicas.

Podem receber o Auxílio Brasil as famílias com renda per capita de até R$ 100, consideradas em situação de extrema pobreza, e aquelas com renda per capita de até R$ 200, consideradas em condição de pobreza.

Calendário de pagamento do Auxílio Brasil – Divulgação/Caixa*Agência Brasil